当前并非“资产负债表衰退”。近期一种流行的市场观点将中国居民和企业部门低迷的信贷需求解释为“资产负债表衰退”,即资产价格下降导致企业和家庭部门“资不抵债”,选择减少消费和投资、归还债务的行为。我们认为当前环境并不符合该理论的描述,信贷需求较弱的原因是由于预期下降,而非资产负债表受损。理由如下:

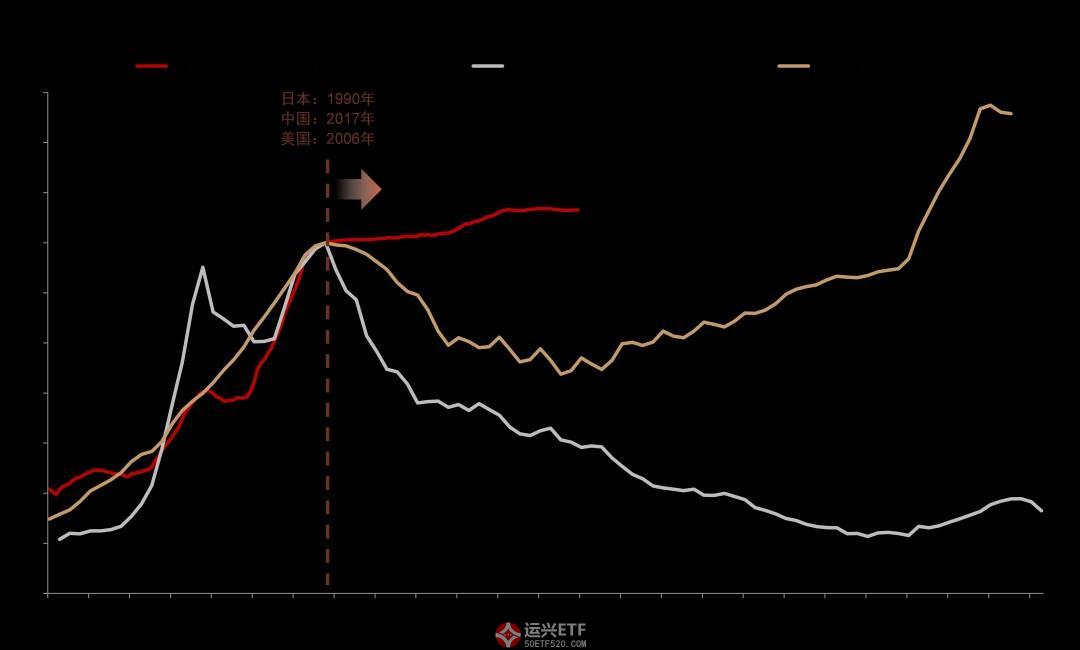

1)资产价格并未出现大幅下降。“资产负债表衰退”理论的核心前提是资产价格的大幅下降导致企业和居民部门资不抵债,例如日本90年代房地产和股票价格下跌约50%。但中国资产价格保持稳定,截至2023年5月,百城房地产价格中一线/二线/三线城市相比2021年底水平变动+0.1%/+0.2%/-0.9%,同期股票价格下跌20%但占居民资产比例仅30%(2019年末数据)。

2)信贷保持快速增长。日本名义GDP和信贷增速从20世纪80年代的10%左右下降到90年代末的0%左右。截至1Q23,中国信贷增速仍保持10%左右的快速增长,其中绿色/普惠/制造/基建贷款增速保持20%-40%的高增长,而按揭/开发贷增速下降到0.4%/5.9%的同比增速。我们估算截至1Q23绿色普惠/绿色/基建贷款占到新增贷款的接近80%,房地产贷款(包括按揭和开发贷)占到新增贷款比例从2017年的40%以上下降到3.5%。我们认为,信贷结构的调整反映了经济的转型而非“资产负债表衰退”。

3)居民早偿由于预期下降。我们在2023年2月的报告《按揭提前还贷影响几何?[1]》中提出提前还贷是居民收入预期低迷以及投资回报率下降导致的去杠杆行为。我们估算当前按揭存量利率在5%左右,而金融产品中仅存款能提供3%的预期固定收益,净值化后理财收益率波动增加,股市和房地产预期回报更加低迷,导致居民选择提前还贷减少高成本负债。居民短期消费贷款2023年以来有所反弹,主要由于疫情后消费复苏,但增速仍在4%左右的低位,消费受到收入预期影响。

4)企业利润率压缩,投资谨慎。根据我们对银行的草根调研,企业信贷需求低迷主要由于缺乏优质的投资机会。我们计算5月工业企业利润TTM下降11%,大幅低于营收增速的4%,“增收不增利”主要由于需求低迷导致净利润率下降。截至1Q23,我们估算的实体经济投资回报率(ROIC)与融资成本的利差也下降到历史低位。截至1Q23,我们用利率覆盖倍数小于1来计算非金融上市公司存在偿债压力的负债占比21%,其中非国企/国企分别占比27%/18%,体现出民企利息偿付压力相比国企可能更高。盈利预期下降的环境下,2020年以来非国企上市公司也呈现净负债率下降的趋势,特别是消费、制造、信息技术等“新经济”行业进入净负债率为负数的“净现金”区间。

关键在于稳预期。通过以上分析我们不难得出结论,当前偏弱的信贷需求和去杠杆现象并非由于资产价格下跌导致的“资产负债表衰退”,而是由于投资回报预期低迷(包括实体经济和金融产品)。从宏观杠杆率来看,中国负债水平也处于国际中等水平,企业和居民部门债务率近年来已企稳,政府部门杠杆率相比主要经济体偏低。因此,我们认为相比资产负债表结构,更关键的问题在于改善投资回报预期。

中国银行业长期盈利水平有望保持稳定。日本名义GDP增速和信贷增速具有相关性,二者从20世纪80年代的10%左右下降到90年代末的0%左右,长期低利率环境和信贷需求低迷导致银行净息差从2000年初的1.5%左右降到2022年的0.8%左右。我们认为中国银行业与日本最大的不同点在于长期经济增长潜力,我们估算“2035目标”隐含2021-2035年7%左右的名义GDP增速,对应银行7%-8%的必要资产增速;为保持资本充足率不下降,估算银行最低的长期ROE水平为10%-11%,最低净息差约为1.6%-1.8%。我们认为银行ROE和息差已降至合理下限,长期有望在该水平保持稳定甚至回升,具体可行措施包括降低存款利率、财政政策“稳增长”改善资产质量,释放拨备稳定利润等(参见《探索银行低估值之谜》[2])。