美联储官员越来越相信他们已经将潜在的金融危机扼杀在萌芽状态,他们现在面临着一个艰难处境是:判断美国经济的需求是否正在下降,如果是的话,下降速度是否很快足以降低通货膨胀。

美联储两周前的政策会议主要是担心两家银行倒闭可能会引发更广泛的金融危机,这是暂停进一步加息的潜在原因。而现在辩论很快就会重新聚焦于紧缩的货币政策是否已经开始对更广泛的经济产生影响,或者利率是否需要进一步提高。

这一决定将至关重要,因为美联储计划为历史性的加息周期按下暂停键,政策制定者仍希望避免过度加息引发的经济深度衰退,但也决心避免利率不够高导致通胀率保持高位。

美联储自2022年3月以来九次加息,将基准隔夜利率从接近零的水平推高至目前的4.75%-5.00%区间,这是自1980年代沃尔克担任美联储主席以来未见的紧缩步伐,消费者和企业利率也随之上涨。

然而,上周五公布的数据显示,美联储首选的通胀指标仍保持5%的年增长率,是2%目标的两倍多,且美联储决策者在3月22日发布的预测表明利率需要进一步上涨。预测还包括失业率将从目前的3.8%上升到4.6%,以及通常与衰退相关的增长放缓。不过,美联储主席鲍威尔和他的同事们仍然坚称衰退可以避免。

波士顿联储主席柯林斯上周五在接受电视采访时表示:

“这绝对是一种平衡……存在不确定性。我们确实需要平衡我们做得不够的风险;与此同时我会监控数据,看看什么时候可以经济会转向,现在还为时过早。”

里士满联储主席巴尔金上周发表了类似的言论。他告诉记者:

“通胀率仍然很高。就业市场仍然非常紧张。当你加息时,经济疲软的速度总是比其他情况下更快。如果你不加息,就有通胀失控的风险。”

从现在到美联储5月的下一次政策会议之间,这种权衡将反复上演,届时官员们将决定是否继续加息25个基点,并发出是否进一步加息的信号;亦或听从一些表明消费者感受到信贷收紧和借贷成本上升压力的早期证据。

信贷收紧对美联储的帮助有限

在经通胀调整的基础上,消费者支出在2月份有所下降,而花旗和美国银行等零售银行业巨头最近的每周信用卡支出数据也表明消费支出正在回落。消费者信心也小幅走低,这可能是经济紧缩的先兆。

劳工部将于本周五发布3月份就业报告,这将是美联储了解炙手可热的就业市场是否正在降温的重要参考,就业市场降温也会导致需求放缓。

投资者目前将美联储下个月加息的概率视为抛硬币,这是自2022年3月当前紧缩周期开始以来的第一次。

与此同时,对银行业和信贷市场状况的担忧依然存在。

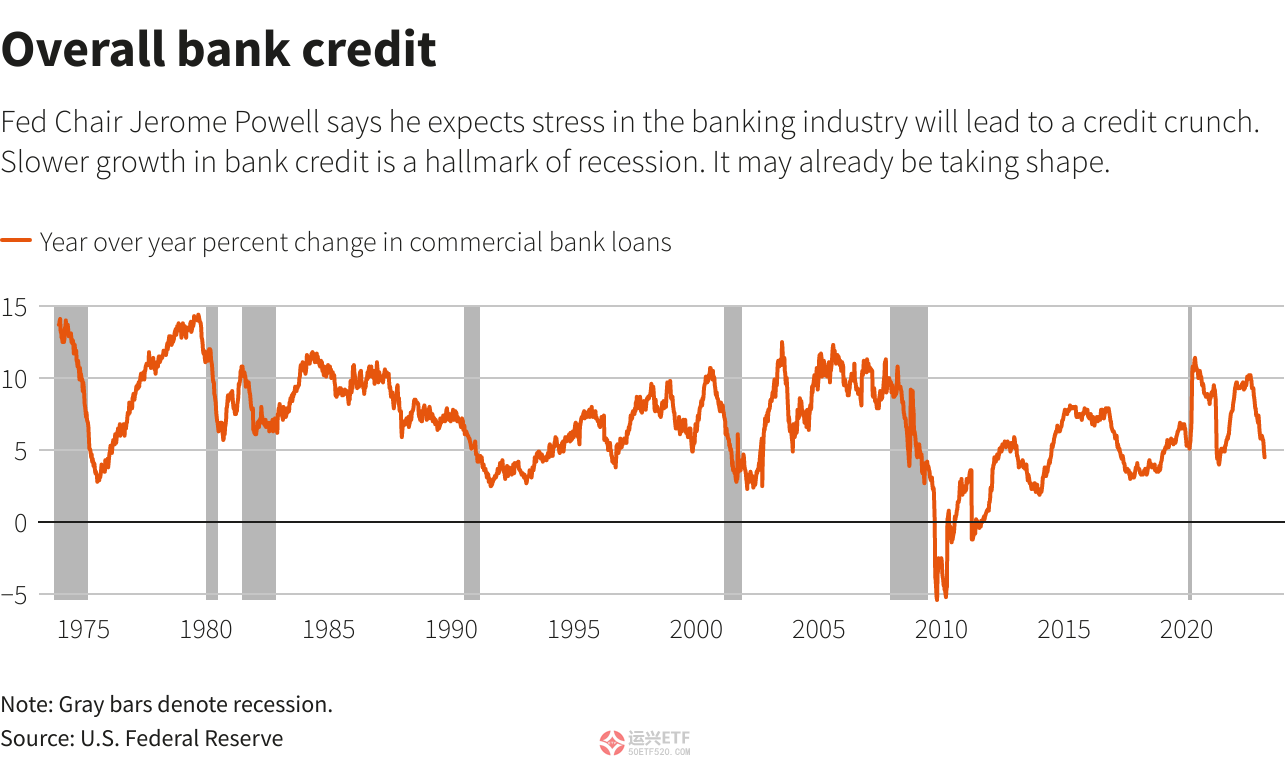

在上次美联储会议上,鲍威尔指出,即使避免了进一步的银行倒闭,贷款机构仍可能变得更加谨慎,并通过收紧信贷标准,使经济放缓的速度快于预期。这在一定程度上是货币政策运作的应有方式,但如果这一过程走得太远或太快,就可能会增加经济衰退的风险,明尼阿波利斯联储主席卡什卡利已经警告过这一点。

美国商业银行的信贷年增长率

然而,发生严重危机的可能性似乎已经减弱。美联储对银行的紧急贷款在3月10日硅谷银行倒闭和两天后签名银行倒闭后的一周内激增,但上周已经下降,表明金融部门压力正在缓解。

截至3月22日当周,银行提供的经季节性因素调整后的信贷总量从前一周的17.6万亿美元小幅下降至17.53万亿美元。整体银行存款下降,但在近期财务压力集中的小型机构中略有上升。

即使信贷增长放缓或下降,只要就业市场保持强劲,这也可能不会明显转化为支出减少和通胀下降。

法国巴黎银行高级美国经济学家Yelena Shulyatyeva表示:

“只要人们得到报酬,他们就会继续消费。获得信贷的机会减少了一点就真的会影响消费者的决策吗?答案是会,但只会在他们停止获得报酬的时候,这意味着经济放缓和失业率上升。“

消费支出已出现“显著变化”?

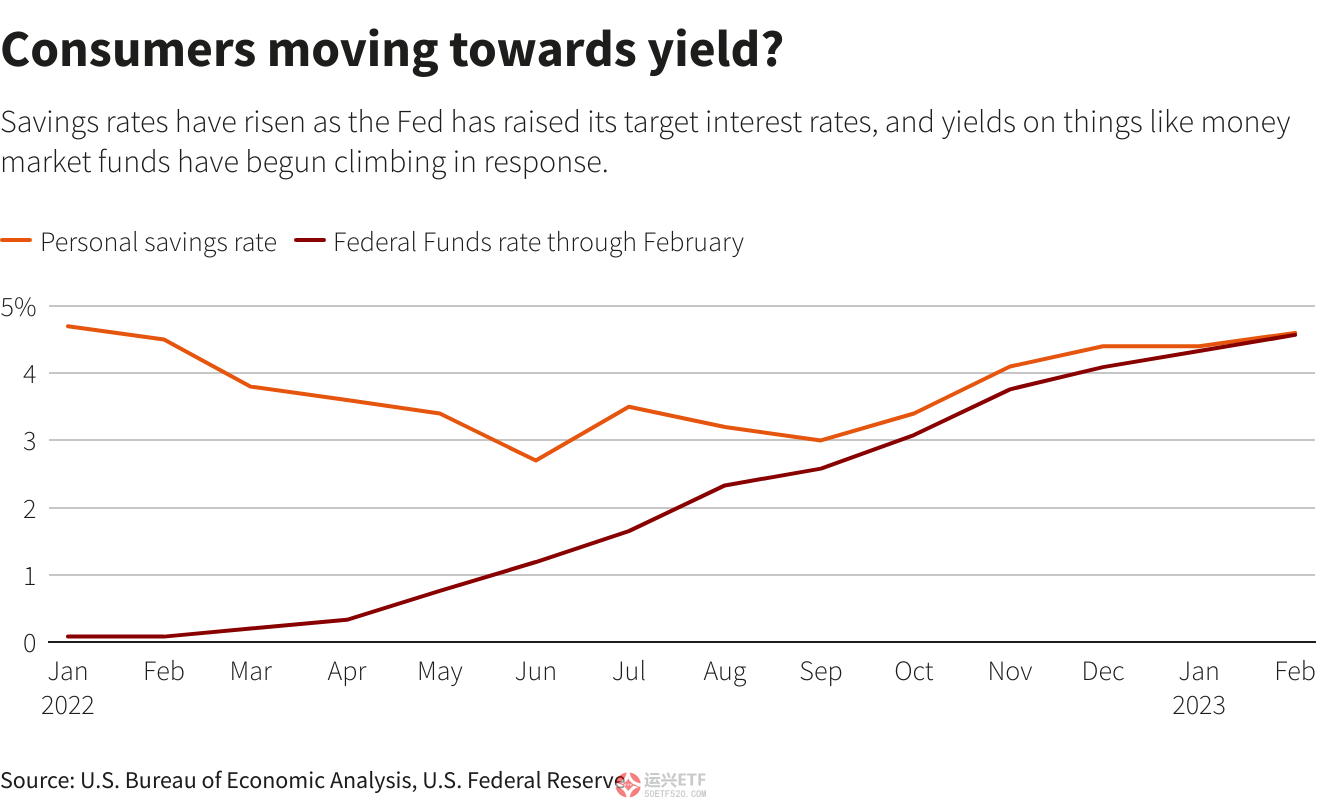

无论即将到来的信贷紧缩对经济的影响有多大,有迹象表明消费者行为已经开始转变。

例如,个人储蓄率已从3%(大流行时期的低点,远低于近年来的水平)稳步上升至4.6%,这是由于储蓄者现在在货币市场基金和其他短期现金账户上获得更高收益,导致用于支出的可支配收入较少。

美国个人储蓄率(橙线)跟随美联储政策利率(红线)上升

毕马威(KPMG)首席经济学家黛安·斯旺克(Diane Swonk)在上周发布的最新个人消费统计数据后写道,最近的支出和储蓄数据显示“消费者行为发生了显著变化……通胀促使人们更加谨慎”。

近期消费者信心的下降伴随着通胀预期的下降,这可能会让美联储对任何进一步的加息更加谨慎,从而使其抗通胀斗争维持更长的时间,但降低经济衰退全面爆发的风险。

哈佛大学经济学教授、彼得森国际经济研究所高级研究员凯伦·戴南(Karen Dynan )表示,她认为美联储面临的抗通胀任务将依旧“艰难”,这将需要更多的加息,但由于家庭资产负债表和劳动力市场强劲,美联储将避开衰退。她说,最近的银行压力“已经为美联储做了一些工作,但我不认为它可以完全替代美联储”。

最终,劳动力市场将不得不至少在一定程度上做出让步,从而降低需求并将美国经济的产出推低至远低于物价下跌潜力的水平。戴南称:

“我不认为‘闲置库存’增加是全部问题。供应增加和租金下降等因素有助于减缓价格上涨的步伐,但消费和劳动力需求的一些降温将是必要的。”