1.跨式策略运用场景

(1)买入跨式/买入宽跨式:判断标的市场未来大幅波动,但方向不明朗,做多市场波动。

(2)卖出跨式/卖出宽跨式:判断标的市场未来波动趋缓,做空市场波动,赚取时间价值。

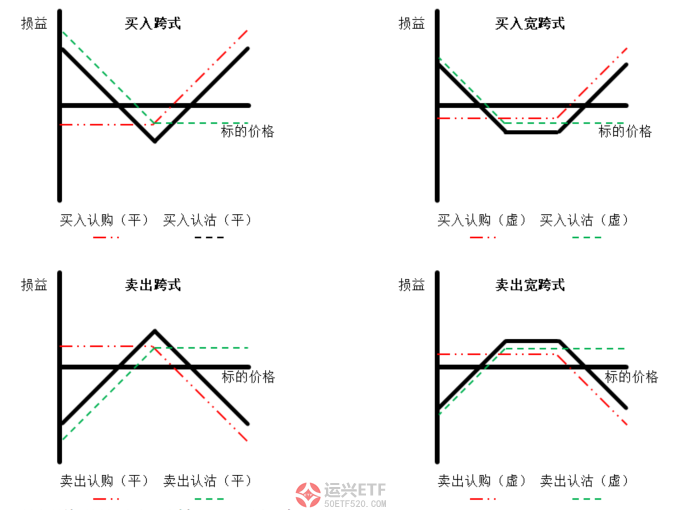

2.跨式策略构建

(1)买入跨式/买入宽跨式:买入平值认购+买入平值认沽/买入虚值认购+买入虚值认沽

(2)卖出跨式/卖出宽跨式:卖出平值认购+卖出平值认沽/卖出虚值认购+卖出虚值认沽

3.跨式策略到期损益图

4.举例说明买入跨式策略损益情况

假设期初标的价格S0=4元,行权价K1=4元的近月认购期权价格C10=0.05元,行权价K2=4元的近月认沽期权价格P10=0.05元。买入行权价为K1的认购期权、买入行权价为K2的认沽期权即可构建买入跨式策略。

情况一:若到期时,标的价格高于行权价K1=4元时,假设到期标的价格S1=4.4元,买入的认购期权具有行权价值,此时买入的认购期权价值C11=S1-K1=4.4-4=0.4元,买入的认购期权损益为C11-C10=0.4-0.05=0.35元;买入的认沽期权将没有行权价值,此时买入的认沽期权价值P11=0元,买入的认沽期权损益为P11-P10=0-0.05=-0.05元。此时,买入跨式策略的总损益为C11-C10+P11-P10=0.35-0.05=0.3元。随着标的上涨,买入认购期权更加具有行权价值,潜在收益S1-K1-C10将不断扩大;买入的认沽期权将不具有行权价值,价格归零,最大亏损即为付出的权利金P10。此时买入跨式策略的损益为:C11-C10+P11-P10

情况二:若到期时,标的价格低于行权价K1=4元时,假设到期标的价格S1=3.6元,买入的认购期权将没有行权价值,此时买入的认购期权价值C11=0元,买入的认购期权损益为C11-C10=0-0.05=-0.05元;买入的认沽期权具有行权价值,此时买入的认沽期权价值P11=K2-S1=4-3.6=0.4元,买入的认沽期权损益为P11-P10=0.4-0.05=0.35元。此时,买入跨式策略的总损益为C11-C10+P11-P10=-0.05+0.35=0.3元。随着标的下跌,买入认沽期权更加具有行权价值,潜在收益K2-S1-P10将不断扩大;买入的认购期权将不具有行权价值,价格归零,最大亏损即为付出的权利金C10。此时买入跨式策略的损益为:C11-C10+P11-P10。

买入跨式策略损益情况分析

到期情形 | 标的价格≥行权价K(4元) | 标的价格<行权价K(4元) |

到期损益 | C11-C10+P11-P10=0.4-0.05+0-0.05=0.3元 | C11-C10+P11-P10=0-0.05+0.4-0.05=0.3元 |

期权成本 | C10+P10==0.05+0.05=0.1元 |

买入跨式/宽跨式策略总结:买入跨式需要付出两份权利金,只有当标的市场波动足够大,某一持仓头寸的盈利足以覆盖权利金支出时,策略才能获得盈利。当标的到期价格恰好等于两个期权的行权价时,该策略面临最大亏损,为付出的两份权利金。

买入宽跨式策略选择的是虚值合约,相对于买入跨式需要付出的权利金更少,获利时具有更大的赔率,但要求标的发生更大波动才能获利,降低了获利的概率,因此,对于选择做买入跨式还是买入宽跨式策略需要依据对市场的波动预期。(买入宽跨式策略到期损益情况类似买入跨式,不再赘述。)

5.买入跨式/宽跨式策略注意事项

(1)合约数量关系:买入一张认购期权对应买入一张认沽期权。

(2)行权价的选择:买入跨式策略选择买入平值合约;买入宽跨式策略选择买入虚值合约,认购认沽期权合约的虚值程度尽量相当。

(3)合约期限选择:考虑期权合约的流动性情况,一般选择当月或者下月合约进行交易。

6.举例说明卖出跨式策略损益情况

假设期初标的价格S0=4元,行权价K1=4元的近月认购期权价格C10=0.05元,行权价K2=4元的近月认沽期权价格P10=0.05元。通过卖出行权价为K1的认购期权,并卖出行权价为K2的认沽期权可构建卖出跨式策略。

情况一:若到期时,标的价格高于行权价K1=4元时,假设到期标的价格S1=4.4元,卖出的认购期权具有行权价值,此时卖出的认购期权价值C11=S1-K1=4.4-4=0.4元,卖出的认购期权损益为C10-C11=0.05-0.4=-0.35元;卖出的认沽期权将没有行权价值,此时卖出的认沽期权价值P11=0元,卖出的认沽期权损益为P10-P11=0.05-0=0.05元。此时,卖出跨式策略的总损益为C10-C11+P10-P11=-0.35+0.05=-0.3元。随着标的上涨,卖出认购期权更加具有行权价值,潜在亏损C10-C11将不断扩大;卖出的认沽期权将不具有行权价值,价格归零,最大收益即为得到的权利金P10。此时卖出跨式策略的损益为:C10-C11+P10-P11

情况二:若到期时,标的价格低于行权价K2=4元时,假设到期标的价格S1=3.6元,卖出的认购期权将没有行权价值,此时卖出的认购期权价值C11=0元,卖出的认购期权损益为C10-C11=0.05-0=0.05元;卖出的认沽期权具有行权价值,此时卖出的认沽期权价值P11=K2-S1=4-3.6=0.4元,卖出的认沽期权损益为P10-P11=0.05-0.4=-0.35元。此时,卖出跨式策略的总损益为C10-C11+P10-P11=0.05-0.35=-0.3元。随着标的下跌,卖出认沽期权更加具有行权价值,潜在亏损P10-P11将不断扩大;卖出的认购期权将不具有行权价值,价格归零,最大收益即为得到的权利金C10。此时卖出跨式策略的损益为:C10-C11+P10-P11。

卖出跨式策略损益情况分析

到期情形 | 标的价格≥行权价K(4元) | 标的价格<行权价K(4元) |

到期损益 | C10-C11+P10-P11=0.05-0.4+0.05-0=-0.3元 | C10-C11+P10-P11=0.05-0+0.05-0.4=-0.3元 |

期权成本 | -C10-P10=-0.05-0.05=-0.1元 (需要冻结保证金) |

卖出跨式/宽跨式策略总结:卖出跨式能获得两份权利金,当标的价格到期恰好等于行权价K1=K2时,两份期权合约都没有行权价值,能够获得该策略的最大收益,即卖出的两份合约的权利金之和。当标的价格出现大幅波动时,该策略可能产生较大亏损。

卖出宽跨式策略选择的是虚值合约,相对于卖出跨式获得的权利金更少,但到期时标的价格在两个行权价之间时,两份期权合约都将没有行权价值,价格都将归零,此时卖出宽跨式策略能够获得两份权利金收益,相对卖出跨式策略具有更大的获利概率。因此,选择卖出跨式策略还是卖出宽跨式策略,需要依据对标的波动的预期。(卖出宽跨式策略到期损益情况类似卖出跨式,不再赘述。)

7.卖出跨式/宽跨式策略注意事项

(1)合约数量关系:卖出一张认购期权对应卖出一张认沽期权。

(2)行权价的选择:卖出跨式策略选择卖出平值合约;卖出宽跨式策略选择卖出虚值合约,认购认沽期权合约的虚值程度尽量相当。

(3)合约期限选择:考虑期权合约的流动性情况,一般选择当月或者下月合约进行交易。