公募基金2022年一季报逐渐披露完毕,“顶流”基金经理们在一季度的投资动向得以曝光。

今日,备受关注的易方达、景顺长城、兴证全球等基金披露旗下基金的2022年一季报,张坤、刘彦春、谢治宇、萧楠等知名基金经理的一季度投资情况揭开。

一季度A股市场回调幅度颇深,无论对基金经理还是对持有人都是残酷的考验,张坤在最新的一季报提到,基金净值出现了较明显的下跌,这让不少持有人感到了焦虑,自己也有同样的感受。

他称,当股票下跌时,我们可能需要一些时间和克制力,让自己冷静下来,然后问自己几个问题:1. 我的恐惧,是来自于股价下跌,还是来自于基本面发生了负面变化?2. 最初的投资理由不存在了吗?3. 股价更低了,作为长期的净买入者,我不应该更高兴才对吗?

在一季报中,张坤还表示,“尽管短期市场面临不少的困难,但这也为长期投资者提供了相当有吸引力的价格。”;刘彦春同样认为,随着外部环境回归常态,股票定价也终将回升至合理水平。

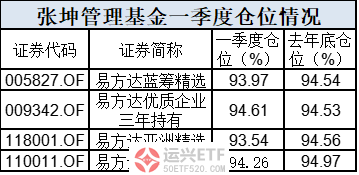

张坤维持“90%+”高仓位运作

被称为“坤坤”的张坤是最受基民关注的基金经理,他是国内首位千亿级主动权益基金经理,手握巨资让他分量十足。

从基金君整理表格来看,相较去年底,张坤所管理的四只基金在今年一季度仓位基本都维持“高仓位”运作,一季度末仓位均处于93%以上。

具体来看,张坤管理的四只基金中规模最大的一只——易方达蓝筹精选的仓位一季度微幅下滑,由去年底的股票市值占基金净值比例的94.54%微调至一季度末的93.97%。

同样,易方达中小盘转型而来的易方达优质精选,该基金在去年四季度末股票仓位为94.97%,目前一季度末为94.26%,基本一样。张坤也在季报中直言,一季度股票仓位基本稳定,并对结构进行了调整。

去年9月10日,原来的易方达中小盘混合基金变更注册为易方达优质精选混合基金,同时将港股纳入投资范围。从易方达优质精选2022年一季报来看,截至一季度末,该基金在各个国家(地区)证券市场的股票和存托凭证投资分布来看,中国公允价值占基金资产净值比例为57.21%,而中国香港占比则达到37.05%。

作为张坤管理达8年的QDII基金,持仓方面,该基金在一季度末股票仓位为93.54%。此外,易方达优质企业三年持有在一季度末的仓位也达到94.61%,维持高仓位。

张坤一季度增加医药、科技配置

降低金融配置

张坤在易方达蓝筹精选、易方达优质精选等多只所管基金季报中表示,一季度股票仓位基本稳定,并对结构进行了调整,增加了医药、科技等行业的配置,降低了金融等行业的配置。个股方面,仍然持有商业模式出色、行业格局清晰、竞争力强的优质公司。

易方达蓝筹精选一季度前十大重仓股基本保持稳定,从重仓股座次上看,张坤尽管在一季度小幅减持贵州茅台,贵州茅台依旧取代腾讯控股,晋升其第一大重仓股,招商银行、腾讯控股分列第二、第三大重仓股。美团-W是张坤一季度加仓力度较大的重仓股,相比去年年末,易方达蓝筹精选加仓了美团540万股,加仓幅度高达32.53%,美团也取代平安银行,新进易方达蓝筹精选前十大重仓股。

易方达优质精选前十大重仓股也变化不大,除了座次稍有变化之外,招商银行、腾讯控股、贵州茅台继续位列前三大重仓股,一季度加仓力度较大的是五粮液以及京东集团,加仓幅度均在10%以上,对伊利股份减持较为明显,一季度减持了伊利股份13.51个百分点。

张坤管理规模有所缩水

目前规模近850亿

张坤是行业内首位主动权益基金管理规模超过千亿的基金经理,而在2022年一季度遭遇市场大震荡之下,张坤所管理规模有所缩水,目前管理整体规模不足千亿,近850亿。

截至2021年四季度末,易方达张坤管理的4只基金合计总规模达到1019.36亿元。而一季度末这一数据为849.28亿元,两者相差170.08亿元。

具体来看,一季度末,易方达蓝筹精选、易方达优质精选、易方达优势企业三年、易方达亚洲精选股票的规模分别为552.72亿元、168.67亿元、81.04亿元、46.85亿元。除了易方达亚洲精选规模有所增长,其余几只基金规模均出现下滑。

其中易方达蓝筹精选在一季度缩水了123.51亿元,但仍是基金行业“巨无霸”的主动权益基金。

刘彦春:重仓贵州茅台、迈瑞医疗、五粮液

一度管理规模超过千亿的景顺长城刘彦春是行业顶流基金经理,也是基民口中的“春春”。

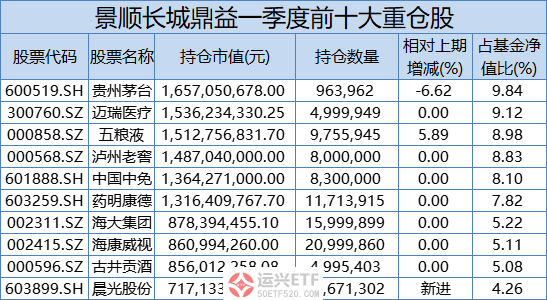

在震荡的一季度中,刘彦春管理的景顺长城鼎益维持高仓位来应对市场。数据显示,一季度末,景顺长城鼎益股票市值占基金资产净值比例为90.17%,较去年末的90.27%基本保持不变。

而手握重金的刘彦春在一季度调仓换股应对市场。数据显示,一季度末景顺长城鼎益前五大重仓股为贵州茅台、迈瑞医疗、五粮液、泸州老窖、中国中免,相较去年底小幅减仓贵州茅台但仍是第一大重仓股。一季度晨光股份新进前十大重仓股之列,爱尔眼科退出前十大重仓股之列。

在季报之中,刘彦春写道,对于股票市场,市场整体估值水平已经显著回落。尽管短、中、长期的困扰因素仍然很多,但现阶段的估值水平很可能较大程度反映了这些潜在风险。只要企业的能力没有改变,外部环境变化只是阶段性扰动,对公司的合理定价影响不大。比较全球优秀公司的成长性、盈利能力、估值水平,现阶段国内很多优质上市公司已经极具吸引力。随着外部环境回归常态,股票定价也终将回升至合理水平。

谢治宇:维持高仓位运作

3月底,被市场称为“大白”的兴证全球副总经理谢治宇曾经参与一场直播,对这个充满不确定性的市场发表自己观点。

谢治宇当时直言:随着市场比较大的调整,会看到很多企业是开始变的很值得下手,比之前我们看到的状况要好很多;并表示,当前市场并不存在特别大的风险。

而刚刚披露的一季报更是显露出谢治宇在一季度的投资情况,他在一季度末管理基金保持超90%的高仓位运作,也彰显他对市场的态度。

从谢治宇管理的兴全合润和兴全合宜两只基金来看,一季度末股票市值占基金资产净值比例分别为94.01%、94.08%,而去年底这两大数据分别为93.9%、94.07%,这也意味着在市场震荡之下谢治宇仍保持高仓位应对市场。

谢治宇在兴全合润的一季报中写道,基金一季度股票仓位较为稳定,将坚守对基民信托责任,继续精选个股、挖掘公司长期成长价值,努力平衡好公司的长期发展空间与短期估值,不断寻找具有良好投资性价比的优秀公司。

从兴全合润一季度来看,前十大重仓股相较去年底变化不大,重仓了海尔智家、三安光电、晶晨股份、普洛药业、芒果超媒。值得注意的是,一季度新进了三七互娱和梅花生物,持有比例分别为2.88%、256%,而去年底曾重仓的万华化学、舜宇光学科技则退出前十大重仓股。

同样是谢治宇管理的兴全合宜的一季末前十大重仓股和兴全合润有些类似,不过该基金最重仓的是港股快手-W,占比达到7.71%,此外还重仓了海尔智家,持股占比为5.91%。相比去年底新进了普洛药业和梅花生物,同样是万华化学、舜宇光学科技退出了该基金的前十大重仓股。

萧楠:一季度加仓煤炭、白酒

易方达基金萧楠一直是深耕消费领域的备受关注的基金经理。在今年一季度震荡环境之下,他基本维持高仓位,调整持仓结构来应对,加仓煤炭股。

从萧楠管理的易方达科顺定开来看,一季报显示,该基金股票投资组合占基金资产净值比例为93.53%,其中持有境内股票组合和港股通股票投资组合的公允价值占基金资产净值比例分别为72.93%、20.61%。相较于去年四季报中82.42%的仓位明显提升,也成为该基金成立以来的季末最高水平。

萧楠在易方达科顺定开基金2022年1季报中表示,2022年一季度,A股和H股的消费、医药、科技等板块均表现落后,而以传统能源为代表的周期等板块表现则相对较好。在这一季度持续降低了组合整体的估值水平,增持了包括煤炭、白酒在内的现金流高、分红明确、治理解构整体改善的板块,并在季度末适当增加了一些港股头寸。

谈及后市,萧楠表示,目前大概率是基本面、资金面和情绪面都较为悲观的时刻,我们需要一些耐心,并借此机会多做研究,努力布局未来能够逐步走出各种困境的公司。

此外,萧楠在季报中还专门解释,前期由于该基金第一个三年封闭期结束,对仓位相应进行了一定的调整,目前仓位还在逐步恢复中。

从易方达科顺一季末的前十大重仓股来看,持有比例超过7%的有招商银行、兖矿能源、中国神华、贵州茅台等。

相较去年底,萧楠新进了兖州能源、神火股份、腾讯控股和平煤股份,其中兖矿能源、平煤股份等都为煤炭开采股,显示出他对这一领域看好。

与此同时,萧楠在去年四季度前十大重仓的古井贡酒、李宁、欧派家居、五粮液,退出了今年一季度前十大名单之列。

顶流基金经理“眼中”的后市

从这些顶流基金经理的持仓来看,大部分都维持了较高仓位运作,显示出对后市的一种看好态度。而在一季报中展望后市的语句中更值得投资者仔细揣摩这些投资人士的“真心观点”。

易方达张坤经常在季报中有一些走心之词,对市场和投资的理解也非常深刻,在这一次2022年一季报中,谈到未来,他表示,尽管短期市场面临不少的困难,但这也为长期投资者提供了相当有吸引力的价格。

张坤在季报中写到,一季度,本基金净值出现了较明显的下跌,这让不少持有人感到了焦虑,我也有同样的感受。我想,焦虑可能不仅来自于已经实现的下跌,更来自对未来继续下跌的担忧。

毕竟大脑天生就会感知趋势,即使其并不存在。如果某个股票连续上涨了三天,人们就会自动预感第四天上涨,如果第四天这只股票真的上涨了,多巴胺就会释放,人们就会有满足感。而且,预期好事和坏事的感觉,往往要比实际经历它们更为强烈。当想象可能发生的痛苦事情时,那种感觉丝毫不亚于真正的痛苦。

在经历了上百万年的自然选择后,我们的大脑形成了最有利于生存的特点,但其中某些特性却是对投资不利的,例如,相比于大脑中最原始的部分——感觉和情绪系统(杏仁核和脑岛等)的强大力量,理性分析的部分(大脑皮层)要弱小许多。在处理信息时,感觉系统往往会第一时间接管,我们需要耗费相当的能量和时间才能用理性分析系统接管过来。

这就使人们在面对难题时,有时会不自主的将它替换为另一个较为简单的问题。当人们被问及“这只股票是否会继续上涨?”,感觉系统会“诱骗”他们回答一个截然不同的问题“这只股票是不是一直在上涨?”,而投资者往往很难意识到这一点。

我们无法改变大脑的这些特性,毕竟是靠着这些特性,才活过了生存条件残酷的原始社会。我想,坦然接受这些特性可能是保持心态平和的前提,然后才能避免投资受到这些特性的伤害。

当股票下跌时,我们可能需要一些时间和克制力,让自己冷静下来,然后问自己几个问题:1. 我的恐惧,是来自于股价下跌,还是来自于基本面发生了负面变化?2. 最初的投资理由不存在了吗?3. 股价更低了,作为长期的净买入者,我不应该更高兴才对吗?要判断某个事物的真伪,最可靠的方法是证明其错误性(证伪)。这样的思维方式可以有效的抑制感觉系统,因为感觉系统擅长的是处理“是什么”这样的生动事实,而面对“不是什么”或“为什么”这样的抽象概念时,我们的理性分析系统就会被强行调用起来。

巴菲特曾提到,对于一个投资人来说,最重要的是性情(Temperament),我理解其中最重要的就是控制情绪和保持理性的能力。格雷厄姆曾经说过,大部分投资者失败的原因在于,过于在意股市当前的运行情况,对于这样的投资者而言,股票干脆没有市场报价可能会更好一些。

因为这样的话,他就不会因为他人的错误判断而遭受精神折磨了。人类的反射系统过分关注变化,以至于它很难注意到保持恒定的事物。而股票价格就像天气,永远都在变化且捉摸不定、难以把握,而企业价值就像气候,始终在缓慢而有规律的变化。尽管在短期内,抓住我们眼球、决定环境的似乎是天气,但就长期而言,真正决定一个地区环境的还是气候。

我们认为,尽管短期市场面临不少的困难,但这也为长期投资者提供了相当有吸引力的价格。我们相信,企业每天不断累积的自由现金流将反映到其价值的积累中,而不断增长的企业价值终将投射到其市值增长中。

刘彦春同样认为,随着外部环境回归常态,股票定价也终将回升至合理水平。在景顺长城鼎益季报中,他写道:一季度市场整体出现较大回撤。经济依然疲弱,金融数据总量和结构都不理想,政策转向到实体复苏仍然需要时间。美债收益率快速上行对权益资产构成压力。中美贸易摩擦背景下,市场情绪高度敏感。俄乌冲突升级进一步降低市场风险偏好。新冠疫情反复对国内经济再次造成冲击,股票市场情绪降至冰点。

海外供应链正在逐步恢复,叠加疫情干扰,预期我国出口增速将逐步回落,提振内需已是当务之急。3月份国内重点城市地产成交面积及金额仅在去年同期一半左右。为了避免地产行业出现系统性风险,需要调整政策引领地产需求有序复苏。我们注意到部分城市已经在按揭贷款利率、首付比例以及限购政策上做出调整,估计宽松力度也将逐步加码,年内地产需求有望触底回升。

新冠病毒毒株持续变异,传染性越来越强,防控难度加大。相信国内相关部门也在思考如何在保障生命安全和维持经济平稳运行间取得平衡。我们可能仍然需要等待时机,等待病毒毒性减弱,疫苗、特效药、医疗基础设施准备妥当。路径难以预期,但方向应该是明确的。预期新冠疫情对我们生活的影响将逐步降低,市场对新冠疫情结束的信心也将逐步增强。疫情这一困扰市场估值水平的重要因素将逐步减弱。

对于股票市场,市场整体估值水平已经显著回落。尽管短、中、长期的困扰因素仍然很多,但现阶段的估值水平很可能较大程度反映了这些潜在风险。只要企业的能力没有改变,外部环境变化只是阶段性扰动,对公司的合理定价影响不大。比较全球优秀公司的成长性、盈利能力、估值水平,现阶段国内很多优质上市公司已经极具吸引力。随着外部环境回归常态,股票定价也终将回升至合理水平。