交易中,交易者很容易被自己的情绪干扰,从而不能执行提前拟定的交易计划。

事实上,根本原因是交易者未能深刻理解交易的本质,对自己交易计划和交易习惯缺乏足够的信任。要养成良好的交易习惯,就要加强自我训练,增强信心,选择合适的品种采取适当的策略,分品种、分行情特征区别对待,才可能实现持续盈利,交易习惯才更有可能被坚持下去。

在期货交易者中,若问及交易成败的关键,很多人常提及交易习惯。许多失败者经常抱怨自己没能坚持交易习惯,甚至把自己失败的原因归咎于此,认为自己如果能坚定信念,坚持以往的交易习惯就能获得成功。但事实真的如此吗?

交易者所推崇的交易习惯,包括追随趋势、止损、止盈、轻仓以及交易计划的执行等。交易中,交易者很容易被自己的情绪或一些外部信息所干扰,从而导致不能执行提前拟定的交易计划。

其实,其根本原因并不在于交易者自控力低或情绪不稳定,而在于交易者未能深刻理解交易的本质,只知其然而不知其所以然,而且对自己那些交易计划或交易习惯缺乏足够的信任。

下面笔者有针对性地对自己所认同的交易习惯进行分析。

追随趋势

任何一个有经验甚至对期货市场略有了解的交易者都知道,期货交易过程中一定不要逆势而为,这是有非常充足的依据的。

2012年,AQR的Moskowitz、Ooi和Pedersen在顶级期刊Journalof Financial Economic发表了著名的论文Time series momentum(时间序列动量)中得到一个结论,投资者如果能坚持趋势交易,那么能在美国期货市场1985—2009年间获得1000倍的收益,并且收益曲线相当稳健。

当然,要实现这个目标,需要多品种组合,而且趋势策略并非在所有品种上都能有好的效果。论文中对全世界范围内的多种大类资产过去25年的动量效应进行了研究,发现包括股指期货、外汇远期、商品期货、债券期货在内的58种金融资产的价格都存在明显的时间序列动量效应。

我曾经在国内期货市场做过同样的测试,发现国内市场的测试效果也非常好。通过多品种组合的趋势交易策略,在1995—2016年期间,能获得丰厚的收益。

因此,对于交易者来说,追随趋势是非常好的交易习惯。

止损

止损是交易者的必修课,但也是最难的事情。

预设的止损线往往和你的成交价相关,但市场的走势偏偏在你止损后又朝着原始持仓的方向前进,从而导致很多交易者对自己设置的止损价格充满了怀疑,进而忽视止损的重要性,不能坚持止损的习惯。

在我看来,止损是非常必要的,但止损线的设置却最为关键。

交易者必须明白止损的目的是为了防止价格朝着自己持仓不利的方向前进,从而导致严重亏损。止损本身应当是交易者对市场的判断,不应该和交易者最初的成交价有任何关系。

个人建议交易者设置以下几个止损条件:

第一,行情趋势发生变化时。比如交易者持有多单的情况下,市场价格跌破20日均线。

第二,持有的商品价格创新高或新低时。比如交易者本想抄底,市场价格却继续下跌甚至跌破一段时间内的历史低位。

第三,振荡区间被突破时,即市场行情振荡调整2—3个月后突破振荡区间时。

据笔者以往的经验,以上三种情况下止损胜算较高。

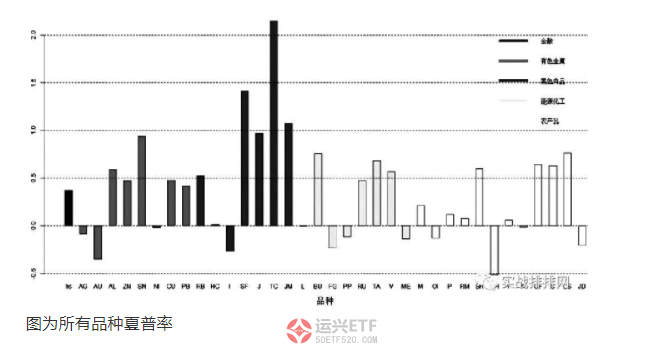

选择合适的品种 并非所有品种的行情走势都适合选择趋势策略。 据笔者个人测算,1995年4月至2016年11月期间,在动力煤、硅铁、焦煤、焦炭、玉米淀粉、玉米、天然橡胶等期货品种上选择趋势策略效果较好,而在黄金、小麦、白银、豆一、玻璃等期货品种上选择趋势策略操作效果较差。 从上图也可以看出,采取趋势策略,黑色类商品的夏普率普遍较高。 如果交易者坚持在一个不适合做趋势的品种上使用趋势策略,效果自然不好。 轻仓 轻仓实际上是交易者对当前市场行情没有太大把握的体现,正所谓“小心驶得万年船”,作为一名交易者,必须时刻对市场保持敬畏之心,千万不可妄自尊大,认为市场时时刻刻都在自己的掌握之中。 如果一个交易者想获得长期稳定盈利,多数情况下都应该保持轻仓。 因为出现大趋势、大行情的机会并不多,但交易者若时刻保持谨慎,轻仓操作,在确定性趋势行情出现时才有足够的财力重仓,获取丰厚盈利。 若交易者经常重仓交易,在振荡行情中有可能不断损失财力,当真正的趋势到来时,会因本金少导致收益难以放大,追悔莫及。 波动加剧时不宜恋战 一旦市场行情波动加剧,交易者应该怎么做呢? 一方面,可以继续选择趋势追随策略; 另一方面,要随时做好止盈、止损的准备。高波动行情下常伴随大赚大赔,许多CTA量化策略也是在行情波动加大时收益曲线大幅上扬,但最大回撤也经常出现在这个阶段。 对普通交易者而言,君子不立危墙之下,市场行情出现剧烈波动时离场观望为宜。 做多比做空胜算更大 笔者通过研究大量文献发现,股票指数上涨时往往较为平缓,下跌则较为剧烈,这一点在期货市场上也同样适用。 在期货市场上,套保单对多头形成压制,从而导致市场反应滞后,这恰恰给了投机者机会。 比如,国家刺激某个行业发展时,往往引发相关商品价格出现大幅上涨,但现货市场的反应较为滞后,也就是生产商明白过来要经过一段时间需求的传导,而需求不会迅速体现出来。 此时该商品的期货市场价格往往高于现货市场价格,现货商觉得期货价格高、有利可图,就会卖出套保,从而使得期货市场价格的上涨更加缓慢。但最终期货市场价格必然向现货市场价格靠拢,这样就逐渐形成了趋势。 相对而言,当利空消息传来时,期货市场价格的反应更迅速,很容易一步到位,导致趋势还没开始就结束了。 因此,对趋势交易者来说,做多比做空时更容易获得收益。 综上,交易者要养成良好的交易习惯,不可能一蹴而就,要坚持自我训练,增强自己的信心。 另外,交易者要选择合适的品种采用适当的策略进行操作,分品种、分行情特征区别对待,才能更好地实现持续盈利,交易习惯也才能更有可能被坚持下去。